書いた人:タナカユウ(@tanakayu30)

目次:新入社員がお金の勉強をしたいと思ったら知っておくべき50のこと

節税メリットあるしー。

資産の運用の効率の向上も期待できるしー。

そろそろマッチング拠出でもしようかなー。

って考えてませんか?

もしですよ。仮にですよ。

偶然あなたが、上記のようなことを考えているのであれば、1つ言わせてください。

絶対に「マッチング拠出」はやめましょう。

同期や彼女、もっと言えば娘・息子が20代で「マッチング拠出」を

やろうとしていたら私は全力で止めに入ります。

確かに、マッチング拠出は様々なメリットがある制度ですし、

有効活用すれば、一般口座で資産運用するよりも多くの利益を得ることができます。

ただですね。私は言いたい。

大事なのは「今」なんだよ

だから、マッチング拠出なんてやってないで、今を楽しもうよ

今日伝えたいことはこれで終わりなのですが、

って言ったとしても、いやそれあなたの主観でしょ。

で終わっちゃうので、

今回は、マッチング拠出とはどんな制度で、

どんなメリット・デメリットがあるのかを解説していきます。

マッチング拠出を「はじめる?はじめない?」の瀬戸際にいるあなた!

読んでいってくださいね。

もし、そもそも確定拠出年金ってなに?と思われている方は確定拠出年金の運用商品は「元本変動型:株式:インデックス型」を選択しようにまず目を通して見てくださいね。

- 20代会社員は絶対に「マッチング拠出」はやめておくべき理由

20代会社員は絶対に「マッチング拠出」はやめておくべき理由

今日のまとめ

・マッチング拠出は、3つの年金制度(国民年金・厚生年金・確定拠出年金)よりさらに上の制度

・20代がマッチング拠出によって節税できる額は約45万円(22歳⇒29歳)

所得税・住民税=15万円(年1万8100円×8年)

売却益に対する課税=30万円(運用益:142万円×20%=28.5万円)

・月1万の拠出=20代で使えるお金が85万円分減るということ

*100万(拠出金額合計)−15万円(節税額合計)

・月1万拠出を8年間継続すれば、60歳以降に242万円残る(運用益:142万円)

*242万円(60歳時点の資産)−100万(拠出金額合計)=142万円(運用益)

・拠出したお金は、60歳以降しか引き出せない

・目の前の85万円と老後の240万円、どっちに価値があるんだろう?

・マッチング拠出は、3つの年金制度(国民年金・厚生年金・確定拠出年金)よりさらに上の制度

そもそもマッチング拠出って何?

まず、マッチング拠出とはというところから明確にしていきましょう。

マッチング拠出制度とは

年金制度の一部である確定拠出年金の運用資産を自らの資産から拠出することができる制度です。

*拠出=お金を出す

また、確定拠出年金とは、老後のための資産の一部であり、

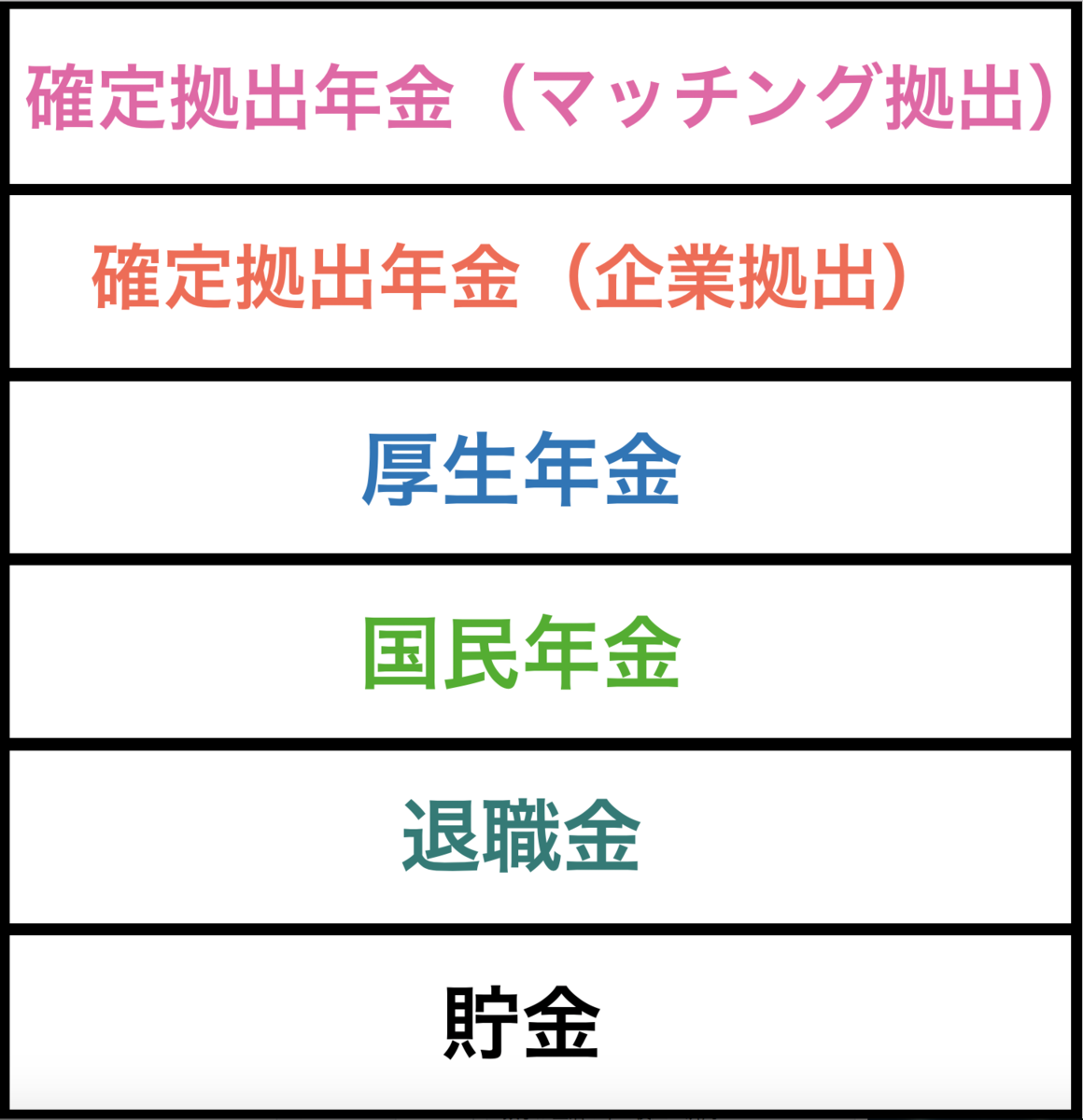

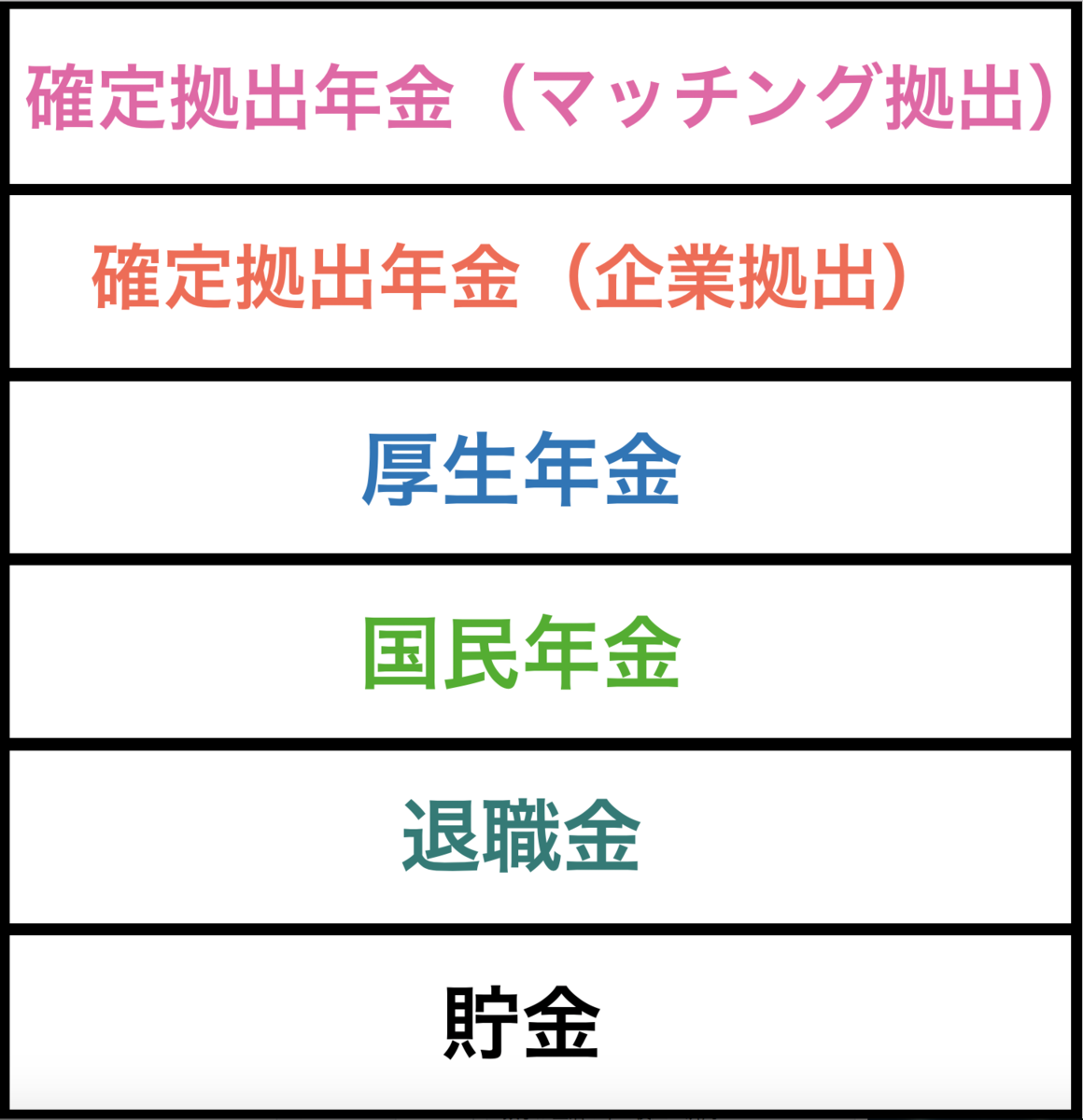

全て合わせると5種類の老後のための資産があります。

老後のための資産

貯金があって、退職金があって、国民年金があって、厚生年金があって、

確定拠出年金はさらにそれらの上の備えであることは知っておきましょう。

確定拠出年金の、企業拠出とマッチング拠出の違いって?

確定拠出年金で運用するお金の元本は会社が出してくれているのですが、

その会社が拠出している金額以下であることを条件に、自分自身のお金も運用に回せる(計55000円が限度)制度です。

20代会社員には大体月1万円程度企業は拠出してくれていますので、

1万円までであれば、

あなたも自己資金から確定拠出年金内の金融商品の購入に充てられるということです。

図で表せば、以下のようになります。

*20代であれば、大体月1万円程度を企業が拠出してくれています。

20代がマッチング拠出によって節税できる額は約45万円(22歳⇒29歳)

ここまで聞いていると、積立額が変更できる制度ってことね!

・

・

・

で?具体的にどんなメリットがあるの?ってなりますよね。

教えますね。

メリットは2つです。

①節税できる

②元本が増えることから資産運用の効率性が増す

1つ1つ見ていきましょう。

メリット①節税できる(20代であれば、45万円の節税)

確定拠出年金に積み立てた金額は所得から控除されるため、

その分納める税額が減少することになります。

所得から控除される=支払う税金額が減少するということなので、大きなメリットです。

掛金が大きくなればなるほど、このメリットを享受できます。

また、一般的な証券口座で売却益が出た場合、20%の税金を支払う必要がありますが、

確定拠出年金内の金融商品の売却益には課税がされません。

20代(22歳⇒29歳)月々1万円拠出した場合、節税できる金額は下記になります。

*年収400万円、独身と仮定

①所得税・住民税=15万円(年1万8000円×8年)

②売却益に対する課税=30万円(運用益:142万円×20%=28.5万円)

簡単に説明しますね。

①所得税・住民税=15万円(年1万8000円×8年)

まず、月々1万円拠出=年12万円拠出となります。

20代の税額は大体15%(所得税5%、住民税10%)ですので、節税額は下記になります。

1年間の節税額=1万8000円『年間12万円×15%(所得税5%、住民税10%)』

8年間の節税額=約15万円(年1万8000円×8年)

②売却益に対する課税=30万円(運用益:142万円×20%=28.5万円)

月々1万円拠出すると、年12万円となります。

それを22⇒29歳の8年間継続すると約100万円という金額となります。

(年12万円×8年間)

現在世界経済は年間3%成長しており、それを前提にすると

100万円という金額を60歳(29歳⇒59歳)までの30年間運用すると

242万円という額になります。

*100万円×1.03^30(年3%の価格上昇と仮定)

つまり、売却益は、142万円となります。(242万円-100万円=142万円)

一般的な証券口座であれば、この売却益に対して

約30万円の税金を支払う必要がありますが、(142万円×20%=28.5万円)

確定拠出年金内の売却益には、課税されませんので

この税金の支払いも免除されます。

・ポイント

月々1万円マッチング拠出に積み立てたら、45万円の節税になるって覚えていたらOK !

メリット②元本の増加に伴い、資産運用の効率性が増す

次のメリットもシンプルです。

資産運用する金額が増えるとリターンも大きくなるということです。

例えば、年利3%得られる投資信託を確定拠出年金内で運用していたとしましょう。

得られる利益は以下のように異なってきます。

100万円の3%=3万円

1000万円の3%=30万円

1億円の3%=300万円

元金が違うだけでリターンの金額に大きな違いが出ていますよね。

30年間(29歳→59歳)運用期間があるのであれば、より多くの差が出てきます。

と言われても、ピンとこない方も多いと思いますので

資産運用している額が月々1万円(企業の拠出額のみ)の場合と

マッチング拠出を利用して月々2万円(企業の拠出1万円+本人の拠出1万円)の場合とでのリターンの違いを一緒にみていきましょう。

①月々1万円(企業の拠出額のみ)の場合

「リターン額=242万円-100万円=142万円」

元金=1万×12か月×8年間=約100万円

30年後の総資産額=242万円

売却益:142万円(242万円-100万円)

②月々2万円(本人1万円+企業1万円)の場合

「リターン額=484万円-200万円=284万円」

元金=2万×12か月×8年間=約200万円

30年後の総資産額=484万円

売却益:284万円(484万円-200万円)

リターン額の差

②-①=284万円-142万円=142万円

運用額が2倍になったので、

シンプルにリターンも2倍になりました。

マッチング拠出をして、運用する金額を増加するということは

将来得られる金額を増やすことに繋がるのです。

こちらもメリットと言えますね。

結論:マッチング拠出とは

つまり、マッチング拠出制度というものは

20代のうちに85万円を使用できない代わりに、

30年後に242万円受け取ることのできる制度です。

もっと言えば、

20代の85万円と60歳の242万円のどちらに価値があるのかということを問う制度なわけです。

聞いているとなんだか良さそうな制度じゃない?

月1万くらいなら追加で積み立ててもいいんじゃない?(マッチング拠出)

そう思われる方も居られると思います。

そんな方に、声を大にして伝えたいことが、

冒頭で申した「大事なのは今」ということです。

タイトルにも書いていますが、

私は20代でのマッチング拠出制度を否定します。

目の前の85万円と30年後の242万円なら、目の前の85万円を大事にしていった方がいいです。

これからそう考える理由を書いていきますので、興味がある方は引き続き読んでいって頂けると嬉しいです。

マッチング拠出をしようと考えている20代会社員が考えるべき3つのポイント

①マッチング拠出は60歳までお金を引き出せない

「お金は使えることに価値がある」

まず言いたいのが、マッチング拠出に拠出したお金は

60歳以降にならないと引き落とせないことになっているということです。

急な出費が重なり、貯金とは別に100万円用意する必要があった場合にも

確定拠出年金にある100万円は引きおろすことはできません。

自身の資産なのに、その場合は借金する必要があります。

お金とは、いざという場合に使えることに価値が発生するのに対して

確定拠出年金の場合は、いざという場合に使うことができません。

使いたいときに使えないお金は、いつでも使えるお金より価値が低く

その分を割り引いて考える必要があります。

使いたいときに使えない。それがマッチング拠出の最大のデメリットです。

「60歳までに死ぬと、受け取れる金額は0」

次に強調しておきたいのが、

死んだらそのお金は受けとれない。ということです。

30歳→60歳まで30年間あります。

その30年間の中で、もしあなたが死ぬことがあったのなら、

死ぬ前に85万を使って、もっと好きなことしていたかったと思うはずです。

いや、60歳までは生きられるでしょwwという声が聞こえてきそうですが、

2018年現在、60歳まで生きられる確率は男93%、女性96%ですので、

すなわち、男女合わせて約5%の人は、60歳まで生きられません。

というわけで、60歳までに生きられない確率分割り引いて考えると、

実質の30年後の242万円の価値は、約230万円(242万円×0.95)となるわけです。

家に早く帰りたい。

目の前に近道がある。

けれども、その道を通れば20回に1回の確率で片腕が吹っ飛ぶ。(5%の確率)

通る?通らない?

たぶんね。

通らないと思うんですよ。

上記の道を通ることに躊躇したのは、ありえると感じたからです。

60歳まで生きられないことも、普通にありえるんですよ。

・100人に5人

・50人に2.5人

・20人に1人

全然ありえる数字に感じませんか?

私は全然ありえると思ってしまいます。

本来使えるはずだったお金を我慢して、我慢して、積み立てる。

しかし、あなたが60歳よりも前に死んだら?

受け取るお金は0です。

そのことは知っておきましょう。

②60歳のあなたは、20代に戻れるなら150万円を支払う

22歳→29歳(8年間)まで月1万円積み立てれば

拠出額の合計は約100万円になります。

節税額が15万円ありますので、

実際は22歳→29歳のうちに使える85万円自己資金が減っているということになります。

では果たして、

20代の85万円と60歳で手にする242万円のどちらに価値があるのでしょうか。

約150万円の差(242万円-85万円)ですね。

こちらは私の主観ですが

私は、20代の85万円は60代の242万円よりも価値があると思っています。

想像してみてください。

現在あなたは60歳です。

目の前に、神様が現れこう言いました。

150万円支払えば、20代に戻してやる。支払うか?

たぶんね。想像だけどね。

支払うと思うんですよ。

20代に戻って、やりたいことなんて山ほどあるから。

あなたにも、過去に戻ってやり直したい瞬間、

チャレンジしておけばよかったと思うことがあるでしょう?

60歳にもなるとやまほどあるわけですよ。

悔いのない人生を歩みたい。

そう誰もが望むのはたくさんの人が様々な後悔を背負って生きているからです。

必ず60歳のあなたもなにかしらやり直したい。

やっておけばよかった。

と思うことがあるはずです。

わかんないですけど、

世界一周とか?

親との温泉旅行とか?

イタリアで本場のマルゲリータ食べるとか?

なんでも良いですが、

今この瞬間にやりたいと思えることが20代であればたくさんあるはずです。

85万円は、とてつもない大金ではありませんが、

それらを実行するには十分な金額です。

だからね。今、60歳から20代に若返ったという提で行きましょうよ。

60歳のあなたが150万円支払って20代になったそれが今のあなたです。

じゃあ今なにをする?

確定拠出年金の積み立てではないでしょう?

③未来が不安なら、お金を積み立てるより、お金を使って自分のレベルを上げるべき

そもそもの話なんですけど、

マッチング拠出って、会社員の方にとって6段階目の老後の備えなわけなんですよ。

人々は、老後のために貯金をし、

退職金を受け取るために、38年間企業に勤め上げ

国民年金・厚生年金のために、日々お金を支払い続け

さらにさらに、確定拠出内のマッチング拠出というもののために

今使えるお金を積み立てる。。。

少し備えすぎではないでしょうか?

国民年金を受け取るために、お金を払い

厚生年金のために、お金を払い

確定拠出年金のために、お金を払う

未来、未来、未来ってそんなに来るか分からない日のためにお金を使うのは、

将来が不安だからです。

で、その不安は、いくらお金を積み立てても解消されません。

なぜなら、それは限りあるものだからです。

2000万円、3000万円いくら備えたとしても

それは有限で何か大きな出費があれば、なくなってしまいます。

それが不安で、もう少しもう少しとお金を備えてしまうのです。

じゃあ、なかなか無くならないその不安を解消するために

今の20代がすべきなのは、マッチング拠出ではなく、下記3点です。

「①より収入の高い企業へ転職するために、自己研鑽すること」

⇒月1万円積み立てるよりも、その金額で自己研鑽して月の収入を増加させましょう

月1万円あれば、英会話学校通えると思います。

月1万円あれば、専門性を高めるための資格取得もできると思います。

英語を習得して外資系企業にでも転職すれば、数百万円の年収UPの実現が可能です。

英語を仕事で使える人材は、まだまだ日本には少ないので

英語を身につけるだけで、希少価値の高い人材になることができます。

外資系と日系では平均給与で数百万円の差がありますよ!

なので、稼げる自分の創造に85万を使った方がコスパがいいかと思います。

*筆者は転職で、年収200万円UPしました。

関連記事:年収200万円UPを実現させた筆者が考える「転職活動で年収を上げるために必要な考え方」

「②60歳以降でも継続的な収入を得るために、個人で稼ぐ力を身につけておくこと」

⇒60歳以降は、働かない前提で多くの人が生きていますが、60歳以降も働くことができれば老後への備えは少なくてすみます。

現代では、ブログ・Youtube、note・BASEなど

個人で稼げるプラットフォームが整っています。

85万円あったら、ブログ開設して記事書いてみようよ。

85万円あったら、機材買ってYouTubeに動画投稿してみようよ。

個人で稼げると思えるようになると、

人生の安定感が全然変わってくるかと思います。

関連記事:20代会社員の貯蓄は意味ねぇぞ。その理由を3つに絞って教える

「③少ない資産で生きられる場所があることを、途上国での生活を通じて知ること」

⇒老後には、2000万円の備えが必要だ。と言われますが、世界を広くみればもっと少ない資金で生活できる場所がたくさんあります。

途上国であれば、月5万円程度で生活できる国が沢山あります。

アジア各国の平均収入は以下の通り!

カンボジア:24万円(月2万円)

ベトナム:30万円(月2.5万円)

フィリピン:48万円(月4万円)

タイ:115万円(月10万円)

シンガポール:384万円(月32万円)

日本:416万円(月35万円)

カンボジアやベトナムであれば、月5万円の生活水準はお金持ちです。

1度東南アジアで生活してみると、どのくらいの生活コストで生活できるのか

肌で感じることができるので、1度時間を取って旅行にでも行ってみましょう。

老後に2000万追加で必要だ!とニュースでは取り上げられていますが、

それは、日本で永遠に暮らすという前提で話が進められていて、

より生活コストのかからない場所であれば、その額の備えは必要がないのです。

お金がないと不安を感じがちですが、少ない蓄えで生活できる国を知っておくと

そういった国での生活を人生の選択肢に入れることができます。

そのことを知るためにも、1度途上国へ足を運んでみましょう。

関連記事:20代大手企業社員が考える、誰も教えてくれない「本当に大学生がやるべき6つのこと」

というわけで、

上記の経験を得るためには、お金を使う必要があります。

60歳にとっての242万円の価値には限りがありますが、

20代にとっての85万円には無限の可能性があります。

マッチング拠出に、

85万円積み立てれば、30年後に150万円の運用益を得ることができますが、

20代の今、85万円を使って上記の行動を起こせば、そのメリットは150万円以上のものになります。

ってなわけで、

若い今は、老後老後老後ってどうなるかわからない未来に怯えるよりかは、

お金を使って使って、備えがなくても生きていける自分自身の創造に力を入れましょう。

まだまだ若いんだからさ。

あなたには無限の可能性があるんだよ☆

マッチング拠出以外のオススメの投資先

マッチング拠出を辞めておいた方がいいことはわかったけれど、

少しは投資にお金を回しておきたいんだよね。

そんな意見もあるかと思います。

なので、最後になりますが20代会社員にオススメの投資先を紹介しておきますね。

オススメの口座

まず、口座に関しては、NISA口座を持っていない方であれば

開設しておきましょう。

NISAで購入した商品の売却益には、課税がされないですし、

マッチング拠出の最大のデメリットである出金ができないという制限もありません。

お金は使えることに価値があるので、

その点、NISAはオススメです。

また、つみたてNISAと一般NISAがあるのですが、

つみたてNISAは以下の問題があるため、

一般NISAが個人的にはオススメです。

「選べる商品が限定的であること」

「安定的な商品しかないため、大きな運用益が見込めないこと」

ポイント

マッチング拠出よりもNISA口座開設が先!

オススメの金融商品

そこまでリスク取れない方向けにはなるのですが、

S&P500に2倍のレバレッジをかけた投資信託はオススメです。

iFreeレバレッジ S&P500 /大和アセットマネジメント株式会社

参考

→【年代別のリスク許容度とは】なぜ、20代会社員には「レバレッジ投資信託」なのか説明する

ここでは、詳しい説明は省きますが、

レバレッジ商品とは、ある指数の数倍値動きがある商品のことを指します。

S&P500(アメリカの代表的な指標)が5%上下動すれば、

S&P2倍レバレッジ(iFreeレバレッジS&P500)は10%上下動し、

SAP5003倍レバレッジ(SPXL)は15%上下動します。

20代で投資信託に月5万円程度積み立てている方もいますが、

レバレッジ商品であれば、より少ない金額で同様のリターンを目指すことができます。

先ほども述べたように、

20代の時期に、

お金を使って様々な経験を積むことには「無限の可能性」があります。

だからこそ、資産運用はできるだけ効率的に行うべきで、

レバレッジ商品であれば、少ない資金であっても大きなリターンが得られる可能性があります。

つまり、レバレッジ商品を利用することで投資に回す金額を少なくし、

その浮いたお金で様々な経験を買うのです。

月5万円S&P500へ投資するよりも、

月2.5万円S&P500の2倍レバレッジへ投資して、

浮いた2.5万円で英会話習った方がいいし、

もっというなら、月1.7万円S&P500の3倍レバレッジへ投資するのであれば、

浮いた3.3万円で、合コンいったり、ワンランク上のレストラン行ったりなど、

いろいろな経験を買うことができるのです。

レバレッジ商品に関しては、賛否両論あるのですが、

20代ということは、投資できる時間も長いということなので

賢くレバレッジ商品を利用し、浮いたお金で今しかできないことをするのは

私は好きな考え方ですね!

ポイント

月5万円投資に回すなら、

月2.5万円でレバレッジ投資信託買って、月2.5万円でいろんな経験しようよ。

まとめ :【確定拠出年金】20代会社員は絶対に「マッチング拠出」はやめておくべき理由

備えはほどほどに

お金は使って何ぼ

20代は攻めろ

20代には、持株会かNISAがおすすめよ。

以上です。では

お金の知識を身につけるには?

どうでしたか?

少しは、参考になる部分はありましたでしょうか。

最後に、簡単にですがお金について正しい知識を身に付けたい方に向けて

オススメな方法を紹介して行きますね。

本を読もう

まずですが、「本」を読みましょう。

20代は、いやいやお金の勉強って何よ?そもそも。

という状態だと思うので、そんな時はさらっと本を読みましょう。

オススメな本は下記でまとめてあります。

→【新入社員向け】お金の勉強を始めるにあたって読んでおくべき本9選

行き詰まりを感じたら、話を聞きに行こう

で、ある程度の節約や資産運用に挑戦した後にオススメなのが、

お金に関して詳しい方に、話を聞きにいくというものです。

というのも、自分で本で学んで実践していったとしても

理解が浅かったり、腹落ちしていない点も多々出てくると思います。

なので、自分自身の行動を正しく矯正する場として、

人に話を聞きにいくということをオススメします。

といっても誰に話を聞けばいいんだ?となると思いますが、

そんな時は無料で参加できる「お金の教養講座」を利用しましょう。

お金に関してのことって中々聞く機会っていうのはないと思うので、

こういった場を利用して日頃の疑問を解消していきましょう。

講師の方も丁寧な方ばかりで、

こちらが疑問に思ったことに対して、細かく回答してくれます。

もちろん無料ですよ!

→無料でファイナンシャルアカデミー「お金の教養講座」に参加してみる