書いた人:タナカユウ(@tanakayu30)

目次:【新入社員向け】お金の勉強をしたいと思ったら知っておくべき50のこと

消費税が10%に増税?やばくない?

みたいな会話ってよく聞きますよね。

2019年現在では消費税8%ですが、

遅かれ早かれ消費税は10%に上がるだろうと言われています。

もちろん、税率が上がれば我々の負担額は増えるのは確かなのですが、

会社員の方々が、声をあげるべきなのは、

消費税率増加に対してではなく、社会保険料率の増加に対してです。

会社員であれば、確定申告は企業が代わりにやってくれますので、

意識しにくい部分ですが、今日はそこんところを説明していきたいと思います。

【新入社員向け】気にすべきなのは、消費税ではなく、社会保険料

今日のポイントは以下の3つ!

①消費税が1%上がれば、1万8000円税額が増加する

②社会保険料率が1%上がれば、負担額は年間5万円増加する

③社会保険は若者に不利な制度。きちんとお金について学ぼう

①消費税が1%上がれば、1万8000円税額が増加する

消費税は1989年の4月1日から施行されたものなのですが、税率の推移は以下のようになっています。

1989年の4月1日:3%

1997年の4月1日:5%

2014年の4月1日:8%

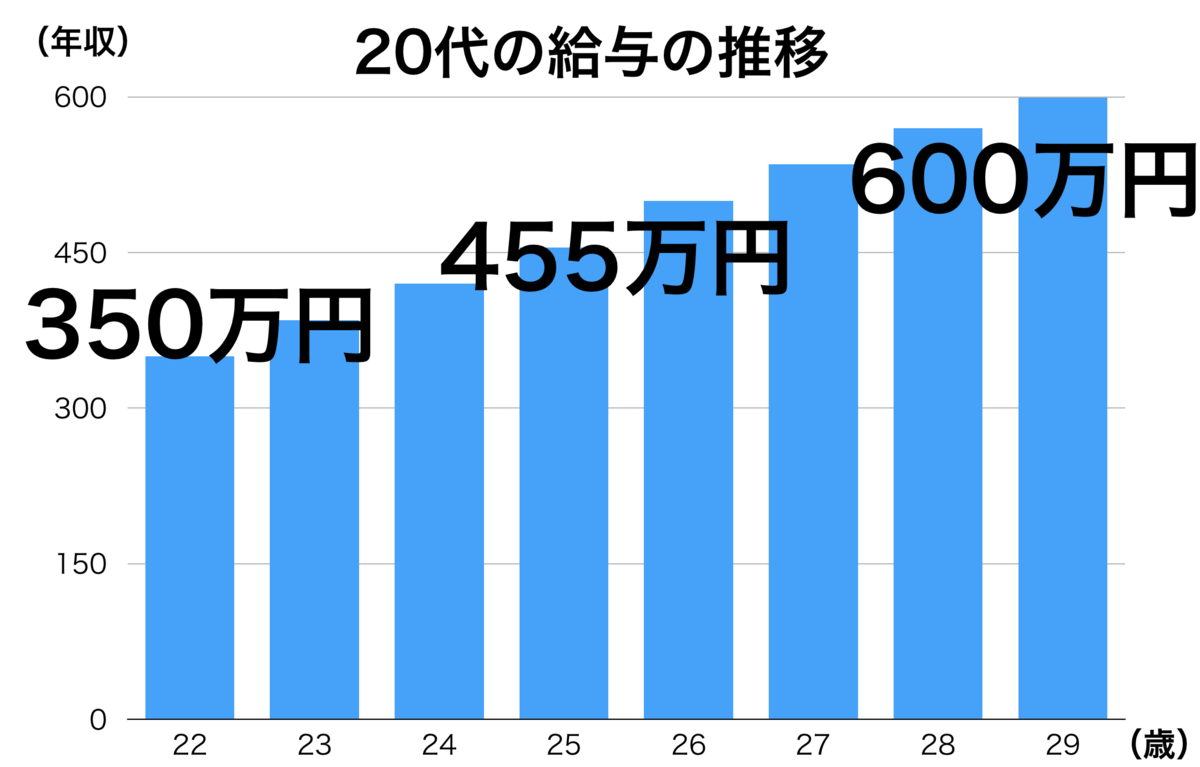

20代の年収であれば、500万円前後が多いと思うのですが、

1人暮らしだと大体生活費は月15万円程度が多いのではないでしょうか?

月15万円×12ヶ月=180万円

つまり、20代が支払う消費税は年額180万円×8%=14万4000円

仮に1% 消費税率が上がれば、年額1万8000円支払いが増えることになります。

9%であれば、年額16万2000円

10%であれば、年額18万円という感じです。

なので、消費税10%増税します!(税率18%)とかになると、

年額が18万円上がるんだなと思って頂けたらOKです。(年収500万円と仮定)

②社会保険料率が1%上がれば、負担額は年間5万円増加する

次に社会保険ですが、年収に対してかかります。

消費税の場合は、使った額(年間180万円)に対して税率がかかっていましたが、

社会保険の場合は年収に対してかかってきます。

式にすると以下のようになります。

年収×社会保険料率=支払う保険料

詳細は省きますが、

社会保険の大部分を占める、厚生年金保険料と健康保険料を合わせると、

収入から月々14%社会保険にお金を支払っているということになります。

月々14%の内訳

・厚生年金保険料率の個人負担は月9%程度

関連記事:【老後に備えるとは】ゆとり世代がもらえる年金と退職金を詳しく計算してみた

・健康保険料率の個人負担は月5%程度

関連記事:【新入社員向け】「健康保険」について20代会社員が知っておくべき8つのこと

つまり、年収500万円の人の社会保険料は、

年間で70万円になります。(500万円×14%=70万円)

仮に1%税率が上がれば、年額5万円支払いが増えることになります。

15%であれば、年額75万円

16%であれば、年額80万円

つまり、保険料率が10%上がると(保険料率24%)、

支払いが50万円増えるということになります。

先ほど、消費税は10%上がっても支払いは18万円しか増加しなかったのに対して、

社会保険料率が10%上がると、支払いが50万円も増加するということがわかりました。

③若者が声をあげるべきなのは社会保険。きちんとお金について学ぼう。

これまでで、生活への影響は消費税の増額よりも、

社会保険料率の増加の方が大きいことが理解して頂けたと思います。

つまり、20代会社員が声をあげるべきなのは、

消費税についてではなく、社会保険制度についてです。

と言われても、

20代の方にとって厚生年金や健康保険制度は馴染みのないものだと思いますので、

少し厚生年金制度と健康保険制度の問題点について説明していきますね。

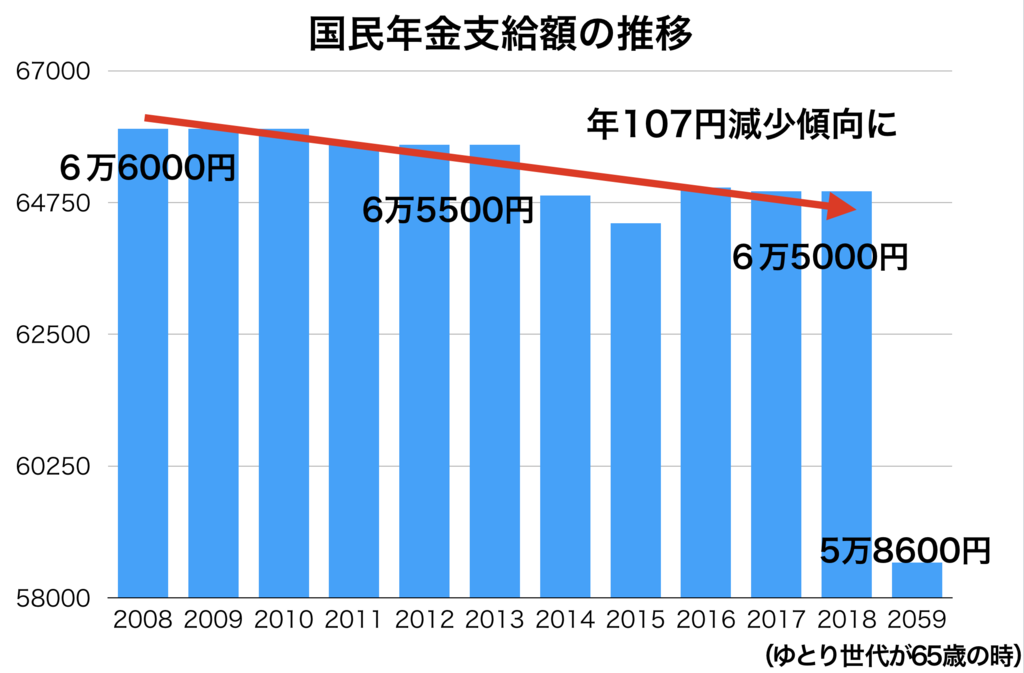

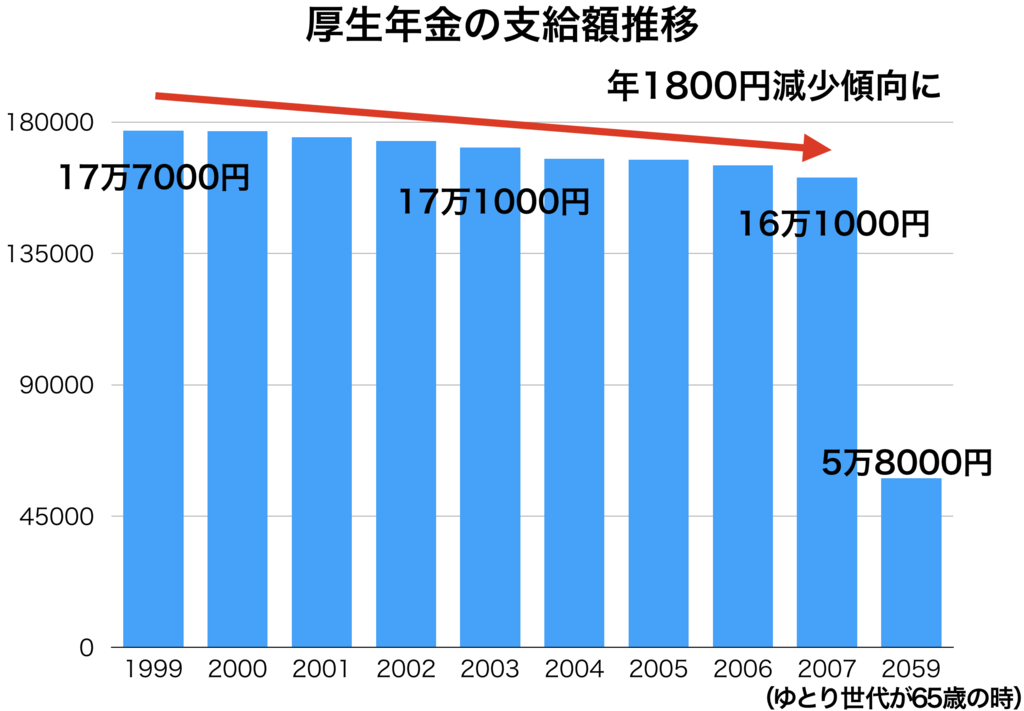

厚生年金の保険料率は増加傾向に、支給額は減少傾向に

引用:厚生年金保険料率と標準報酬月額等級の変遷表|日本年金機構

(*政府は2017年以降保険料率は18.3%で一定と述べていますので、あくまでこのまま推移すればと考えてください。)

引用:ホーム|厚生労働省

引用:ホーム|厚生労働省

引用:厚生年金保険 受給者の平均年金月額の推移|厚生労働省年金局

上記の図を見て頂ければ、分かると思いますが、

厚生年金保険は負担額が年々増加していると同時に支給額も減少傾向にあります。

現在60代の方々と、我々世代とでは支給額に3000万程度差が出ると言われており、

若者は負担は大きいのに、恩恵はほとんど受けられません。

そのことは知っておきましょう。

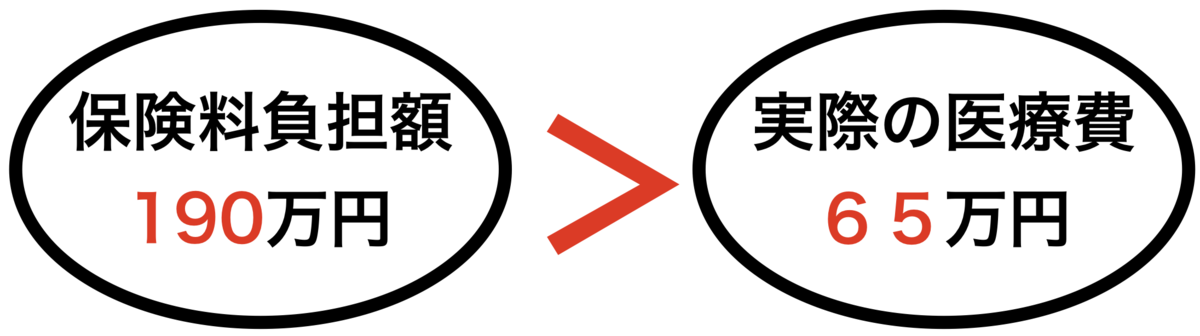

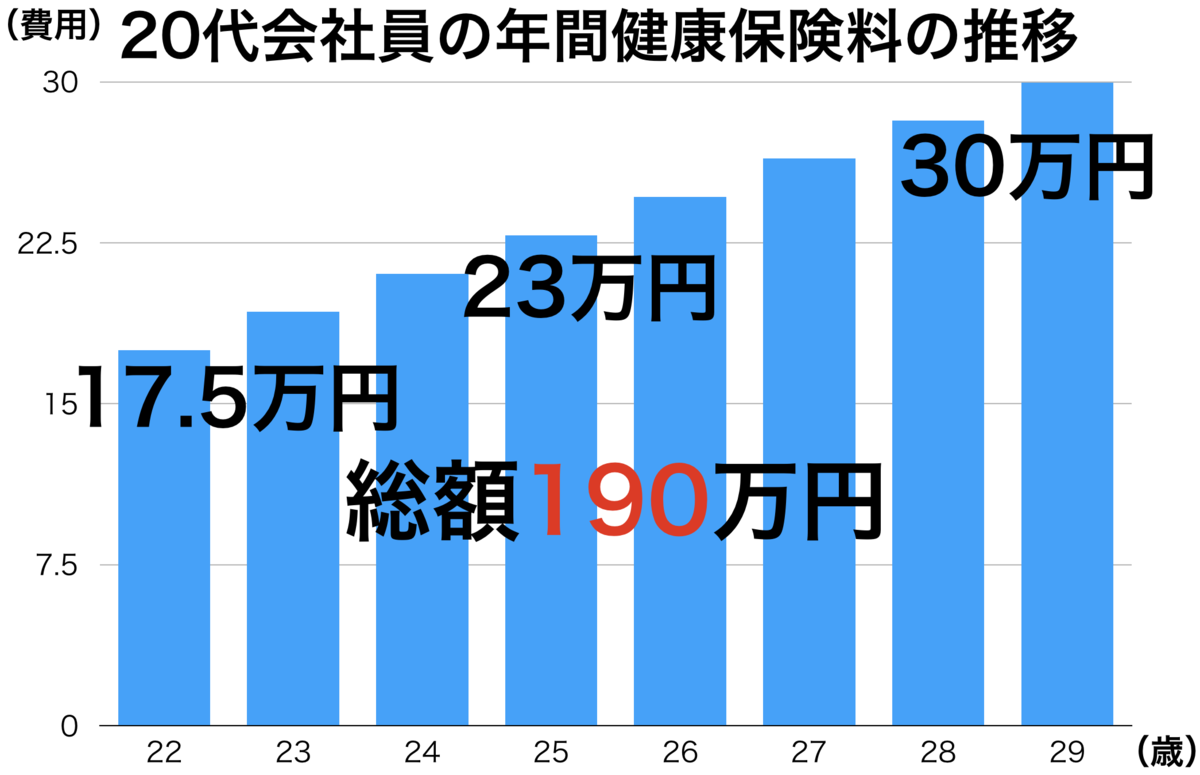

健康保険は、負担額(190万円)>実際の治療費(65万円)

年収500万円であれば、健康保険の負担は年額25万円(500万円×5%=25万円) となります。

仮に新卒時点(22歳)での年収が350万円、29歳での収入が600万円だと仮定すると、

8年間で190万円ほど健康保険に支払うことになります。

(個人負担を5%と仮定)

しかし、20代の体は健康ですのでほとんどの場合、

医療費が190万円もかかることはありません。

ほとんどの場合、100万円未満の医療費で済んでいるのです。

つまり、

20代会社員の方々は100万円以上のお金を過剰に支払っていると言えるのです。

ややこしいと思いますので、もう少し詳しく見ていきましょう。

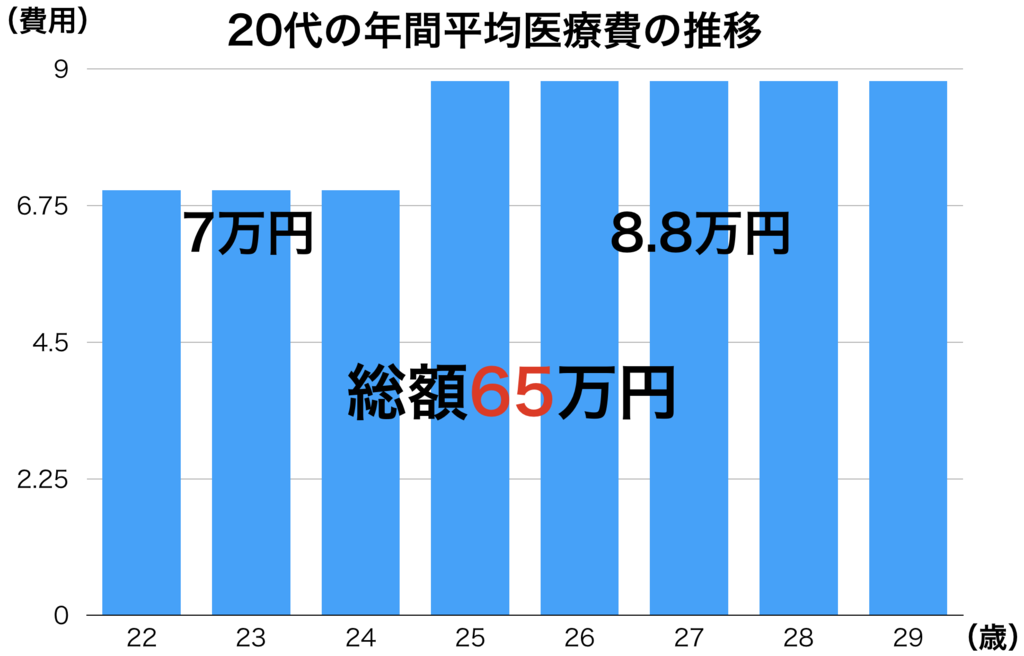

20代の実際の医療費の総額は65万円

データ参照:年齢階級別1人当たり医療費(平成22年度)(医療保険制度分) - 厚生労働省

少しデータが古いものになっておりますが、

上記のデータによれば、

治療費の平均額は22〜24歳まで7.0万円/年、25〜29歳まで8.8万円です。

これらを合計すると、65万円となります。

このことから、

我々20代会社員が実際に必要な医療費は65万円であることがわかりました。

20代は負担額(190万円)>実際の治療費(65万円)

つまり、

20代は実際にかかる医療費(7万〜9万円)よりも多く保険料(25万円)を納めていることが上記の計算でわかりました。

我々は、30歳までに必要額よりも135万円も多く保険料を納めることになるのです。

もともと健康である20代は

実費で支払っても10万円未満/年の支払いになる場合がほとんどなのです。

考えてみてください。

病院に行って年間10万円(負担額3万円)も使いました?

多くの人は使ってないと思います。

つまり、我々20代は支払わされすぎているということなのです。

健康保険は、我々20代にとって「損」な制度なのです。

そこは知っておきましょう。

まとめ:【新入社員向け】20代会社員が気にすべきなのは「消費税」ではなく「社会保険料」

①消費税が1%上がれば、1万8000円税額が増加する

②社会保険料率が1%上がれば、負担額は年間5万円増加する

③社会保険は若者に不利な制度。きちんとお金について学ぼう

お金の知識を身につけるには?

どうでしたか?

少しは、参考になる部分はありましたでしょうか。

最後に、簡単にですがお金について正しい知識を身に付けたい方に向けて

オススメな方法を紹介して行きますね。

本を読もう

まずですが、「本」を読みましょう。

20代は、いやいやお金の勉強って何よ?そもそも。

という状態だと思うので、そんな時はさらっと本を読みましょう。

オススメな本は下記でまとめてあります。

→【新入社員向け】お金の勉強を始めるにあたって読んでおくべき本9選

これらの本を読んで下記の6つの質問に答えられるようになればひとまずOKです。

反対に、今下記の質問に即答できない方は上記の本に一通り目を通すことをオススメします。

・資産家と労働者の違い

・分散投資、集中投資の違い

・インデックス型、アクティブ型等信託の違い

・生命保険は加入すべきか否か

・機会損失とは何か

・評価経済とは何か

また、この他にも【新入社員向け】お金の勉強をしたいと思ったら知っておくべき50のことでお金に関する知識はまとめてありますので、

本はなんだか難しそうと感じる方は、上記の記事に目を通すだけでも

新入社員が知っておくべき金融知識についての理解は深められると思います。

その中で、節約に挑戦したり

「キャリアSIM→格安SIM(LINEモバイル)への変更など」

資産運用にチャレンジすることで

「「WealthNavi」での自動分散投資など」

お金の知識だけでなく、実践力も上げていけるようにしていきましょう。

行き詰まりを感じたら、話を聞きに行こう

で、ある程度の節約や資産運用に挑戦した後にオススメなのが、

お金に関して詳しい方に、話を聞きにいくというものです。

というのも、自分で本で学んで実践していったとしても

理解が浅かったり、腹落ちしていない点も多々出てくると思います。

なので、自分自身の行動を正しく矯正する場として、

人に話を聞きにいくということをオススメします。

といっても誰に話を聞けばいいんだ?となると思いますが、

そんな時は無料で参加できる「お金の教養講座」を利用しましょう。

お金に関してのことって中々聞く機会っていうのはないと思うので、

こういった場を利用して日頃の疑問を解消していきましょう。

講師の方も丁寧な方ばかりで、

こちらが疑問に思ったことに対して、細かく回答してくれます。

もちろん無料ですよ!

→無料でファイナンシャルアカデミー「お金の教養講座」に参加してみる